L’indebitamento monstre: 38 miliardi, di cui 8,3 verso le banche. Ecco quali

da Affaritaliani.it di Venerdì, 27 dicembre 2019 – 14:10:00

Di Maio rilancia lo scontro con Atlantia (“nel 2020, una delle prime cose da inserire nella nuova agenda di governo dovrà essere la revoca delle concessioni ad Autostrade”), ma per la Borsa l’ipotesi revoca è uno scenario difficile. Così il titolo della holding controllata dai Benetton e che ha in pancia Autostrade per l’Italia, finita nel mirino della politica per la tragedia del ponte Morandi, risale a Piazza Affari dopo il ko di lunedì. Seduta in cui le azioni hanno lasciato sul terreno il -4,8% di lunedì.

Di Maio rilancia lo scontro con Atlantia (“nel 2020, una delle prime cose da inserire nella nuova agenda di governo dovrà essere la revoca delle concessioni ad Autostrade”), ma per la Borsa l’ipotesi revoca è uno scenario difficile. Così il titolo della holding controllata dai Benetton e che ha in pancia Autostrade per l’Italia, finita nel mirino della politica per la tragedia del ponte Morandi, risale a Piazza Affari dopo il ko di lunedì. Seduta in cui le azioni hanno lasciato sul terreno il -4,8% di lunedì.

Il recupero odierno di quasi un punto percentuale (a 21,19 euro per azione), la terza migliore performance fra le blue chips, significa che gli investitori credono alle indiscrezioni su un dialogo aperto a livello non ufficiale tra Aspi e Governo, nonostante nei giorni di Natale, sia il presidente del Consiglio Giuseppe Conte sia la responsabile del ministero delle Infrastrutture Paola De Micheli abbiano definito inaccettabile la reazione di Autostrade per l’Italia al decreto Milleproroghe, reazione in cui si paventava un rimborso integrale di 23-25 miliardi in caso di revoca. Una posizione dell’esecutivo consapevole delle conseguenze negative (su attrattività del sistema Italia nei confronti degli investimenti esteri, sul rimborso e sul fronte occupazionale) dell’opzione revoca e che ha spinto quindi diversi osservatori a ritenere difficile che si arrivi allo scenario peggiore.

Il recupero odierno di quasi un punto percentuale (a 21,19 euro per azione), la terza migliore performance fra le blue chips, significa che gli investitori credono alle indiscrezioni su un dialogo aperto a livello non ufficiale tra Aspi e Governo, nonostante nei giorni di Natale, sia il presidente del Consiglio Giuseppe Conte sia la responsabile del ministero delle Infrastrutture Paola De Micheli abbiano definito inaccettabile la reazione di Autostrade per l’Italia al decreto Milleproroghe, reazione in cui si paventava un rimborso integrale di 23-25 miliardi in caso di revoca. Una posizione dell’esecutivo consapevole delle conseguenze negative (su attrattività del sistema Italia nei confronti degli investimenti esteri, sul rimborso e sul fronte occupazionale) dell’opzione revoca e che ha spinto quindi diversi osservatori a ritenere difficile che si arrivi allo scenario peggiore.

“Continuiamo a ritenere che l’obiettivo del Governo sia di rafforzare la propria posizione nella rinegoziazione del contratto con Aspi. Andrà monitorata la discussione parlamentare della conversione in legge del decreto, ma – se confermato – l’articolo 33 sarebbe molto negativo portando a una sostanziale riduzione del valore dell’indennizzo per Aspi”, dicono gli analisti di Websim, riferendosi alle norme in materia di concessioni che introducono una nuova modalità di calcolo prevista per l’indennizzo dovuto ai concessionari in caso di revoca: l’indennizzo dovuto infatti potrebbe ridursi intorno ai 10-12 miliardi rispetto ai 20-25 stimabili con l’attuale regime normativo.

“Continuiamo a ritenere che l’obiettivo del Governo sia di rafforzare la propria posizione nella rinegoziazione del contratto con Aspi. Andrà monitorata la discussione parlamentare della conversione in legge del decreto, ma – se confermato – l’articolo 33 sarebbe molto negativo portando a una sostanziale riduzione del valore dell’indennizzo per Aspi”, dicono gli analisti di Websim, riferendosi alle norme in materia di concessioni che introducono una nuova modalità di calcolo prevista per l’indennizzo dovuto ai concessionari in caso di revoca: l’indennizzo dovuto infatti potrebbe ridursi intorno ai 10-12 miliardi rispetto ai 20-25 stimabili con l’attuale regime normativo.

“Oggi il decreto Milleproroghe dovrebbe essere inviato al Quirinale per la firma del Capo dello Stato – aggiunge Websim – e poi sarà trasmesso in Parlamento dove lo attende una conversione in legge non semplice, specie al Senato, vista la contrarieta’ di Italia Viva, il partito di Matteo Renzi”. Intanto, secondo quanto riportato da Il Sole 24 Ore, il fondo Gic di Singapore (che ha l’8% di Atlantia) avrebbe inviato una lettera insieme ad altri investitori istituzionali al ministero delle Infrastrutture esprimendo preoccupazione per l’incertezza regolatoria sul tema delle concessioni, mentre la Fondazione Crt (anch’essa socio forte della holding quotata) si è detta fiduciosa sulle possibilità di trovare un punto di equilibrio tra Aspi e Governo.

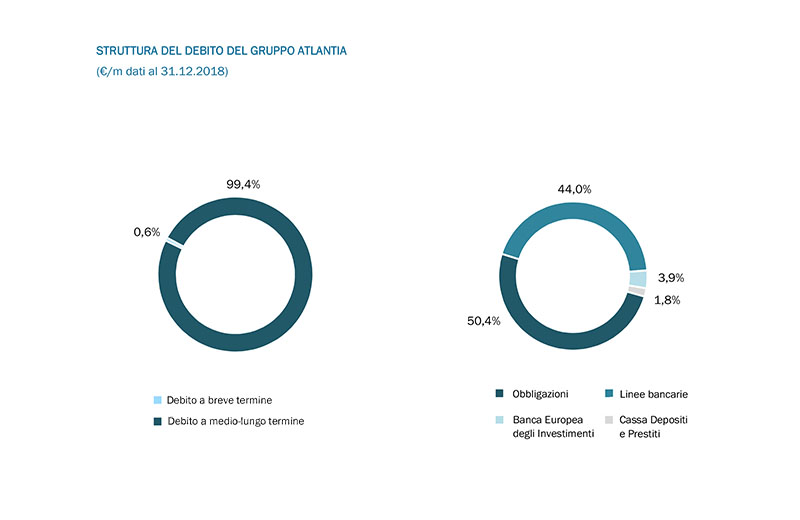

Insomma, se in Borsa non è scattata la sfiducia sulle prospettive di Atlantia, ad essere maggiormente preoccupato sul dossier Autostrade è il fronte bancario, italiano e internazionale. Secondo quanto ricostruisce stamane Milano Finanza, la holding infrastrutturale controllata dai Benetton ha infatti un debito bancario che si aggira intorno ai 8,3 miliardi, esposizione che si aggiunge (vedi grafico sotto tratto dall’ultimo bilancio) ad altri impegni finanziari verso Cassa Depositi e Prestiti e Banca Europea degli Investimenti, oltre ad avere in circolazione sul mercato bond in mano a circa 17 mila risparmiatori retail. Indebitamento che, dopo la Campagna di Spagna, è quadruplicato, tenendo conto anche del consolidamento del debito di Abertis, passando dai quasi 9,5 miliardi del 2017 ai quasi 38 del 2018. Moloch che entrerebbe in tensione se venissero a mancare, post-revoca, gli introiti del business italiano di Atlantia. Sebbene la holding sia ormai un gruppo internazionale, i flussi di cassa che provengono dai caselli autostradali italiani che corrispondono al 60% dei ricavi complessivi di Atlantia, da cui proviene il 45% dell’Ebitda.

Difficile capire quali siano le banche maggiormente esposte nei confronti di Atlantia e per quale ammontare.

Nell’organizzare però la scalata ad Abertis, costata complessivamente 17 miliardi, 10 miliardi circa sono arrivati dal supporto del sistema bancario (gli altri 7 sotto forma di equity) che sul fronte internazionale ha visto partecipare Credit Suisse, Crédit Agricole, Societè Genenerale, Natixis, Jp Morgan, Bofa Merrill Lynch, Deutsche Bank e Citigroup. Mentre sul fronte italiano Intesa-Sanpaolo, UniCredit, Bnl-Bnp Paribas, Ubi, BancoBpm e Bper. Insomma, tutto il gotha del sistema bancario tricolore.